保険の基礎知識

2023.06.12

20代・30代でも医療保険などで女性特有の病気へ備えよう【FP監修】

株式会社FP-MYS 代表取締役 工藤 崇

ファイナンシャルプランニング技能検定2級・証券外務員二種。レタプラ開発・提供。YMYL領域の執筆多数。相続・保険・資産運用などの個人相談。IFA事業展開予定。ライフプラン・シニア関連の開発案件受任。

20代・30代は結婚や出産など、多くのライフイベントを迎えるタイミングです。若いので保険は必要ないと思いがちですが、20代や30代でも女性特有の病気への備えは大切です。

この記事では20代〜30代前半の女性に多い病気と医療保険の必要性について解説します。

保険に加入するか悩んでいる人や女性保険と医療保険で迷っている人はぜひ参考にしてください。

20代〜30代女性が入院するリスク

20代〜30代が入院を必要とする病気にかかるリスクは、それほど高くはありません。

厚生労働省の令和2年(2020)患者調査の概況によると、10万人あたりの入院受療数は20代女性で414人(約0.4%)、30代女性で632人(約0.6%)と1%未満です。

しかし、20代〜30代前半の女性は乳房や子宮、卵巣といった女性器官に関連する特有の病気や妊娠・出産時のトラブルでの入院・手術のリスクがあることには注意が必要です。

20代・30代でも乳がん・子宮頸がんの罹患率は高い

国立がん研究センターの調査によると、20〜39歳の若い世代に多いがんには乳がん、子宮頸がんがあります。一般的にがんの罹患率が高まるのは50代前後以降ですが、女性特有のがんは20代・30代の若い世代でも罹患率が高いという特徴があるのです。

■罹患率が高いがんの種類

| 1位 | 2位 | 3位 | 4位 | 5位 | |

| 0~14歳 | 白血病 38% |

脳腫瘍 16% |

リンパ腫 9% |

胚細胞腫瘍・ 性腺腫瘍 8% |

神経芽腫 7% |

| 15~19歳 | 白血病 24% |

胚細胞腫瘍・ 性腺腫瘍 17% |

リンパ腫 13% |

脳腫瘍 10% |

骨腫瘍 9% |

| 20~29歳 | 胚細胞腫瘍・ 性腺腫瘍 16% |

甲状腺がん 12% |

白血病 11% |

リンパ腫 10% |

子宮頸がん 9% |

| 30~39歳 | 女性乳がん 22% |

子宮頸がん 13% |

胚細胞腫瘍・ 性腺腫瘍 8% |

甲状腺がん 8% |

大腸がん 8% |

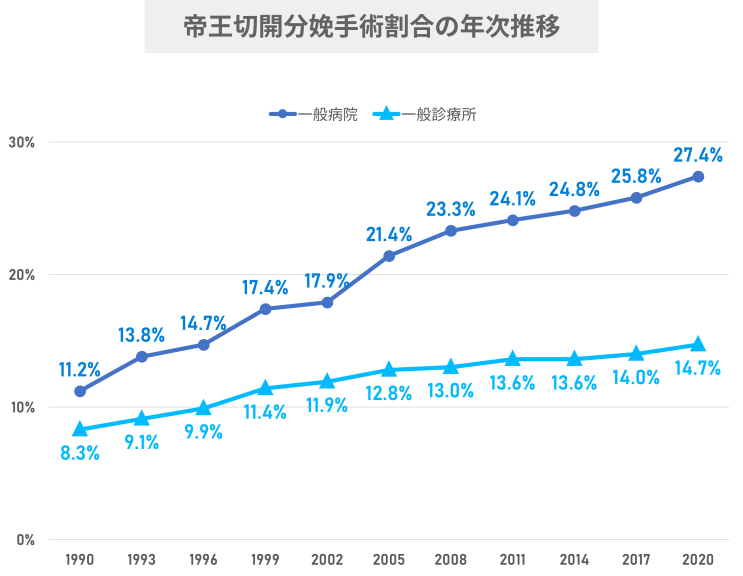

4件に1件以上が帝王切開

通常の妊娠・出産は病気ではありませんが、帝王切開などの異常分娩は医療保険などによる保障の対象です。厚生労働省が公表した「令和2年(2020年)医療施設(静態・動態)調査(確定数)・病院報告の概況」によれば、出産に占める帝王切開の割合は年々増えており、令和2年(2020年)時点では病院で出産するケースの4件に1件以上は帝王切開です。

20代・30代女性が入院で必要な費用とは

20代〜30代女性が入院した場合、どれくらいの費用が必要になるのでしょうか。また、入院での自己負担額や医療費の負担を減らすために利用できる公的制度も併せて解説します。

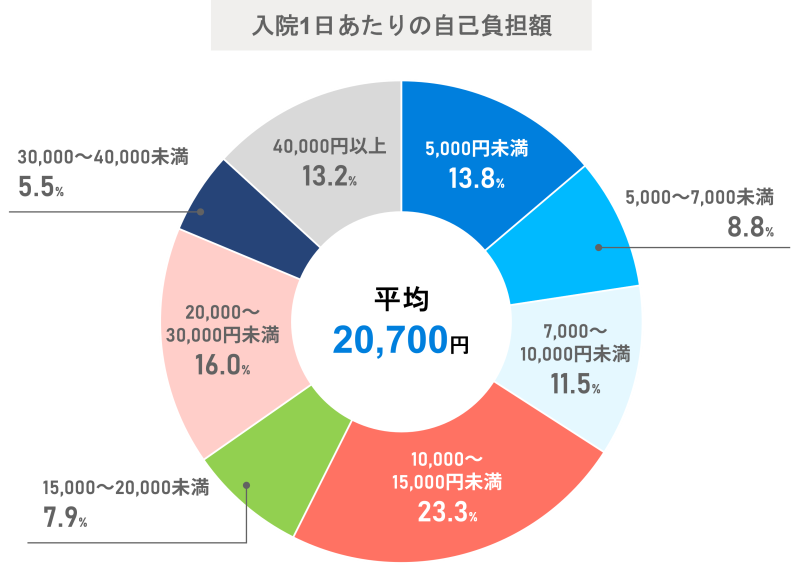

入院費用の平均

生命保険文化センターが令和4年度に行った「生活保障に関する調査」によると、入院1日あたりの自己負担額の平均は約20,700円です。厚生労働省が実施した「令和2年(2020)患者調査の概況」によれば、15〜34歳までの平均入院日数は12.2日ですので、20代〜30代女性が入院した場合に必要な費用は約25万円だと考えられます。この費用には入院中の食事代や差額ベッド代、日用品などが含まれています。

入院で利用できる公的保険制度

先ほど紹介した入院でかかる医療費の自己負担額は、高額療養費制度を利用したあとにかかった費用です。日本の公的な健康保険制度では、高額療養費制度をはじめに、医療費負担を軽減できる仕組みがいくつか用意されています。ここでは若年層の女性が知っておきたいものとして、

- 高額療養費制度

- 出産育児一時金

- 出産手当金

- 傷病手当金

を紹介します。

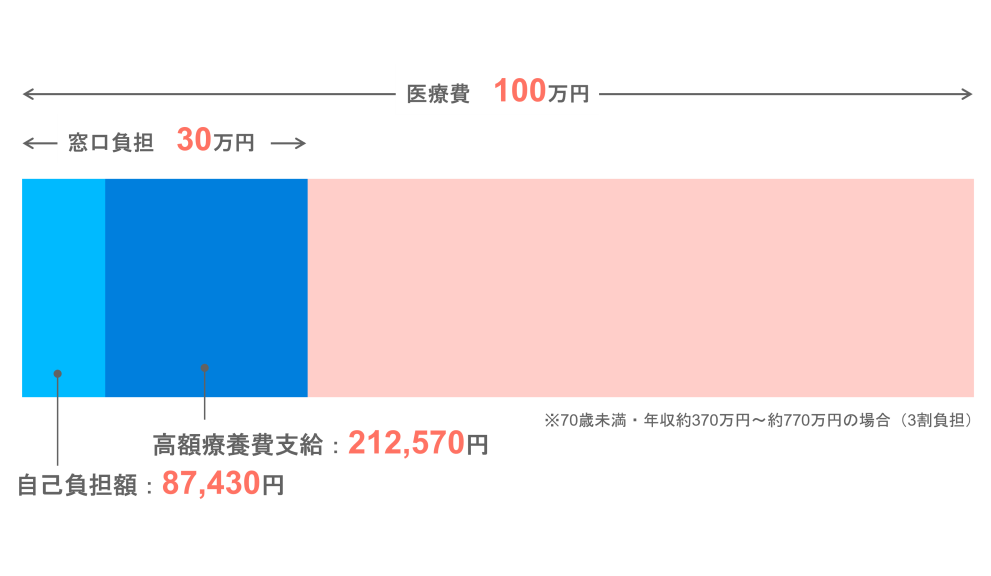

高額療養費制度

高額療養費制度とはひと月あたりの医療費が高額になった場合に、負担を軽減できる制度です。年収に応じて自己負担する医療費の上限額が定められており、それを超えた分は後日払い戻されます。

たとえば、年収が約370〜770万円の人なら上限額は87,430円です。1カ月(1日から末日まで)にどれだけ多くの医療費がかかったとしても、高額療養費制度を利用すれば自己負担額が上限を超えることはありません。

ただし、保険適用されない入院中の食事代や差額ベッド代、交通費などは制度の対象外のため、全額自己負担する必要があります。

出産育児一時金

出産育児一時金とは、出産する女性に1児につき50万円が支給される制度です。双子などの多胎児の場合は子どもの人数に応じて支給されます。会社員、自営業者やフリーランス、夫の扶養となっているなど関係なく、出産する方全員が対象です。

出産手当金

健康保険に加入している会社員は、出産のために仕事を休んだ際に出産手当金を受け取れます。出産日(出産予定日より後になった場合は出産予定日)以前42日(多胎妊娠の場合98日前)から出産日の翌日以降56日までの間に会社を休み、給与の支払いがなかった期間に対して、給料の約3分の2が支払われます。

ただし、出産手当金の制度がない国民健康保険に加入している自営業者やフリーランスの人は手当金を受け取れません。

傷病手当金

傷病手当金は健康保険に加入している会社員や公務員などが病気やケガなどで働けなくなった場合に、給料の約3分の2に相当する金額が最長1年6カ月間支給される制度です。国民健康保険に加入している自営業者やフリーランスは対象外です。

おすすめの医療保険

若い世代はまだ貯蓄が少ない人が多いため、もしもの時の備えとして不足する分は保険で補うと良いでしょう。特に傷病手当金や出産手当金などがない国民健康保険に加入している自営業者やフリーランスの場合は、会社員や公務員以上に万が一に対する備えが重要になります。

一生涯保障が受けられる終身医療保険

20代や30代で医療保険に入るなら、一生涯保障が続く終身医療保険を検討しましょう。終身タイプの保険は、年齢が上がっても保険料は変わらないのもメリットです。年齢が若いほど保険料が安く設定されているため、あとから加入するよりも長い目で見て支払う保険料の総額が抑えられることもあります。

女性保険や女性疾病特約でさらに手厚い保障を

女性医療保険は、女性特有の疾病(女性疾病)や妊娠・出産時のトラブルなどによる手術や入院で、一般の医療保険よりも手厚い保障が受けられるのが特徴です。保険会社によっては、乳房再建術や女性に多い鉄欠乏性貧血などにも対応していることもあります。

すでに医療保険に入っている場合は、女性疾病特約もおすすめです。女性保険と同じように、女性疾病や妊娠・出産でのトラブルの際に、一般の病気・ケガの場合よりも上乗せされた給付金が受け取れます。

女性に手厚い保障が必要な理由

特に小さな子どもがいる女性が入院する場合、医療費以外にもお金が必要になる場面は多いかもしれません。たとえば、日中に子どもの面倒を見る人がいなければベビーシッターを利用することもあるでしょう。働いている女性なら、入院中は収入が減る可能性もあります。子どものために配偶者が仕事を休んだり早退したりすることで、収入が減少することもあるかもしれません。

保険で支払われた給付金の使い道は自由なため、医療費以外の出費や収入減少の補てんのために給付金を使うことも可能です。専業主婦であっても、もしもの時の出費に備えて手厚い保障があると安心できますね。

まとめ

一般的に若くて健康なうちは病気やケガで入院する可能性は高くありませんが、女性の場合は20代〜30代でも女性特有の病気にかかりやすいことや、妊娠・出産時のトラブルへの備えが必要です。

公的医療保険制度を活用しつつ、貯金で足りない分は保険で補うことを考えましょう。

自分に必要な保障を洗い出し、医療保険または女性保険などでもしもの時に備えたいですね。

WRITER’S PROFILE

リアほMAGAZINE編集局

保険選びのリアルな情報やノウハウをシンプルに分かりやすく解説するリアほ編集局です。