特集

2022.08.03

貯金さえあれば安心か? 貯金主義の危険性|ポスト・ホケニズムの生活考

著:ヤマザキOKコンピュータ

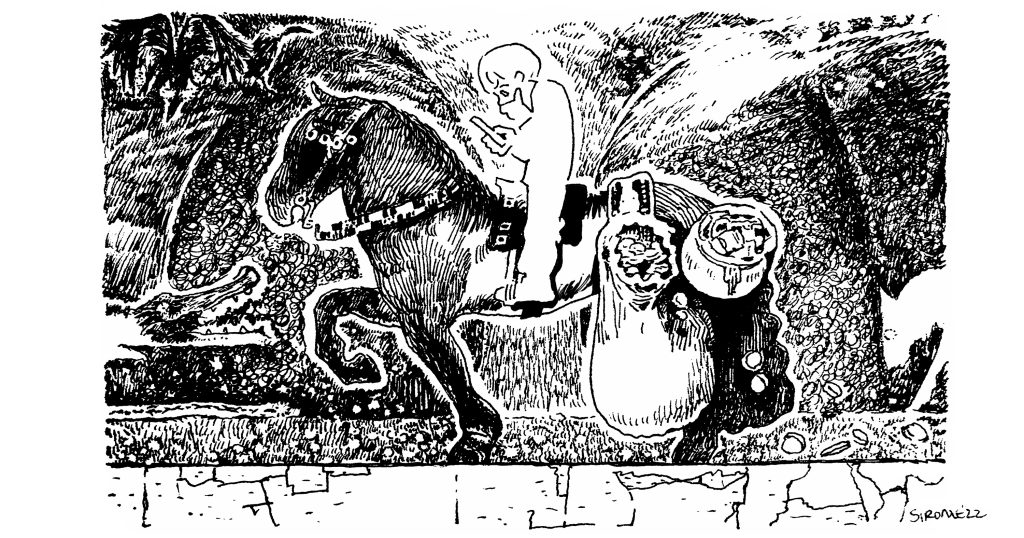

挿絵:あけたらしろめ

私は普段、投資家という肩書きでコラムの執筆や、講演活動などをしているので、お金のリスクについて考える機会は人一倍多い。不慮の怪我や病気による出費のほか、日本の経済が暴落するリスクや、老後破産のリスクにも、ある程度備えておいてある。

そもそも私は、リスクに備えること自体が好きなのかもしれない。思い返せば、「ウマの後ろには絶対立たない」とか、「サメが来たら鼻を殴る」など、生活圏内では起きえないような危機に関する対策も、やたらたくさん集めている。

それどころか、「セイレーンを見たら耳を塞げ」とか、「ケルピーに触れたら指を切れ」というような、魔物や幻獣への対策にも余念がない。いくらなんでも備えすぎだ。

とはいえ、いまも世界中で信じられないようなことが起き続けていて、ファンタジーかと思うほどに世の中はめちゃくちゃだ。私たちの生活も少なからず影響を受けている。

たとえ遠く離れた他国同士のトラブルであっても、原油価格の騰落を伴うならば、私の食費や移動費もいくらか影響を受けたりする。その程度では済まず、命に関わる事態に発展する可能性だって簡単に想像できる。

あと50年も60年も生きるとしたら、今後も数々のトラブルが待ち受けているに違いない。一つひとつ、あらゆるリスクに備えることは難しいけど、ざっくりと大体何が起きても大丈夫なくらいにはしておきたい。

というわけで、まずは我々の生活と密接に結びつくお金のリスクとその対策について考えてみよう。

チョキニズムの危険性

2019年、当時の金融担当大臣の発言を発端として、「老後2000万円問題」と呼ばれるちょっとした社会問題が発生した。

人生が100年もあるとして、22〜65歳の間の43年間しか働かないとしたら、たしかにそれくらいの貯蓄が必要かもしれない。いまの年金制度は1961年に作られたものがベースとなっているらしい。カラーテレビすらない時代に作られたものを直し直し使ってきたが、さすがに綻びが目立ってきた。

国民の寿命は延び続け、少子高齢化が進む中で、旧時代の年金制度を使い続けられるとは考えにくい。受給年齢の引き上げや支給額の引き下げといった調整ではなく、根本的な改善がない限り、自分の老後を任せるにはどうしても頼りなさを感じてしまう。

安定的な収入源を持たず、体ばかりが健康な私にとって、老後破綻は想像しやすいリスクである。2000万円貯める必要があるかどうかは別として、自分でなんらかの形で備えておいたほうが安心だ。

そこで私は、海外資産を買い集める方向で、老後に保険を掛けている。

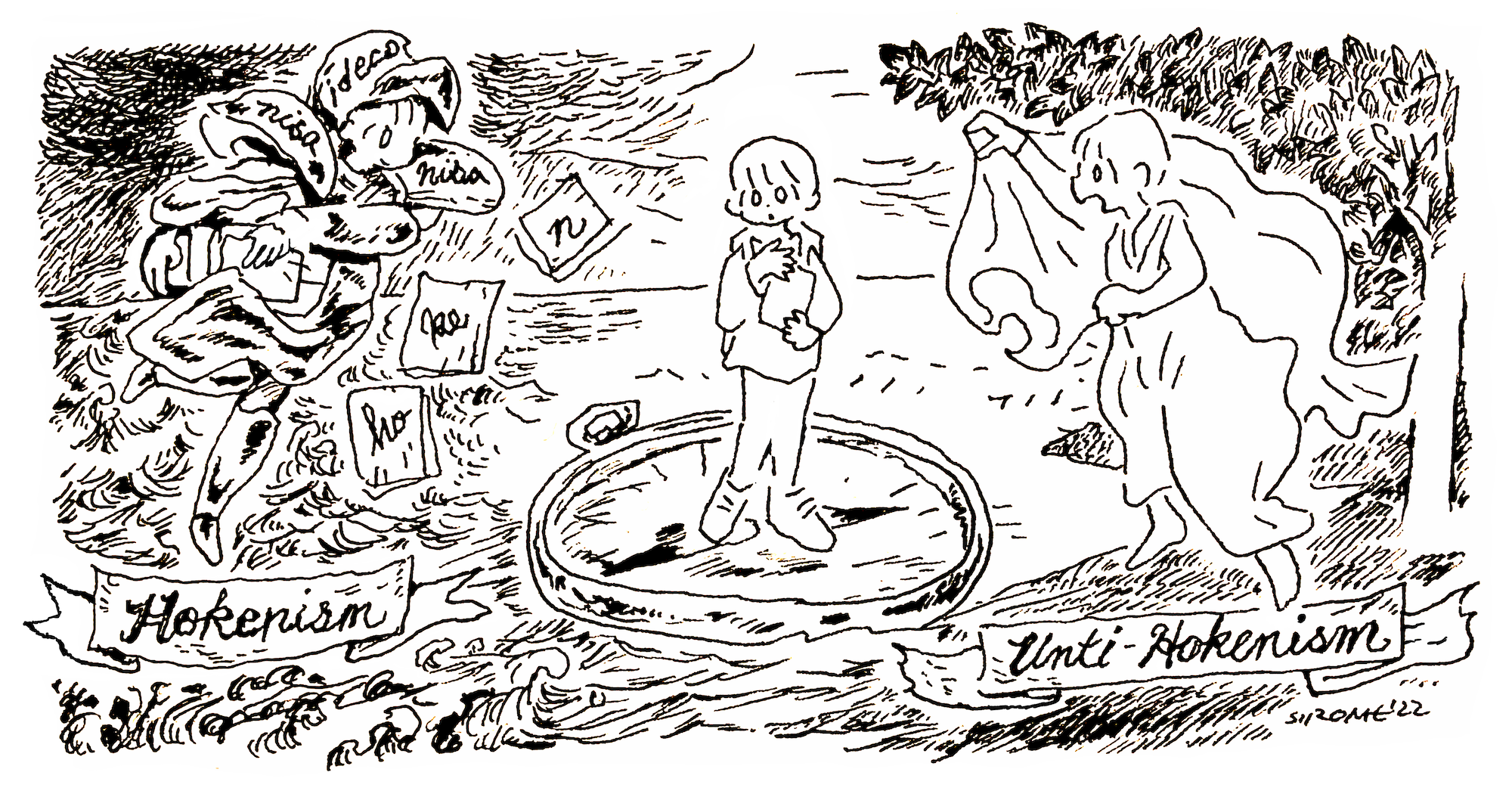

「投資は危険で貯金こそが堅実である」と考えるチョキニズム(貯金主義)の思想が、長らく世の中を席巻してきた。昨今はその認知も変わりつつあるが、貯金にもリスクはあるわけで、貯金でも投資でも、何かに資産を集中させるのは危険だ。

2000万円貯めたとしても老後の生活にどれくらい役立つのかは、今のところわからない。これを書いている今現在、米ドル/円のレートは1ドル/129.30円 (2022/4/19時点) となっているが、去年の元旦は1ドル/103.24円だったので、この1年半足らずの間に米ドルの価値はおよそ1.25倍になったことになる。

逆に言えば、日本円は20%以上価値を落としたとも考えられる。すべての商品価格が2割高になるわけではないにしても、輸入品の価格には少なからず影響が出るはずだ。今後も円安が続く可能性がある以上、すべてを日本円で持つのは危険である。

さらに言うと、先進国は大体どこもインフレを目指していて、実際にその傾向にある。インフレ化すると賃金が上がり、物価も上がる。一般に「景気が良い」と言われる状態で、一見問題ないように見えるが、それまでに貯めた貯金の価値は、相対的に下がっていくというデメリットがある。

たとえば、1日2000円で生活している人が2000万円持っている場合、全く働かなくても1万日は暮らしていける。しかし、インフレが進むとそうもいかない。食費も家賃も倍になる場合、これまでと同じ生活水準を保つには1日4000円必要だ。そうなると2000万円では5000日しかしのげない。

以上はあまりにも粗雑な例ではあるが、このようにインフレが進む状況下では、老後30年分の生活費を賄うつもりで貯めた貯金が実際は15年しか持たなかった、というのは現実的にあり得る話だ。

もし働ける力が残っているならなんとかやっていけるかもしれないが、インフレの速度やタイミングによっては、にっちもさっちも行かなくなる人も出てくるだろう。

国家の経済成長を考えるならば適度なインフレは必要だが、個人の家計レベルで考えるとインフレによって致命的なダメージを受ける人も多い。

一般的に、貯金は堅実な行為だと思われているが、個人的には同意しかねる。インフレや円安のシナリオも考慮した上で、自分なりの保険を立てていくことこそが、堅実な行為だと考える。

そこで私は、ポスト・ホケニズムの最初の柱として、保険的な資産運用を提案する。

ポスト・ホケニズムの資産運用

日本円には日本円のリスクがあり、米ドルには米ドルのリスクがある。同様に、不動産や株式、貴金属など、あらゆる金融商品にはそれぞれ特有のリスクがあるが、場合によっては共通するリスクを持っていることもある。

たとえば、なんらかの原因によって日本経済が大打撃を受けたときは、日本円だけでなく国内株式や国内不動産の価格も同時に暴落する可能性が高い。一方で、アメリカのウォルマートや、中国の百度といった海外企業の株価にはそこまで影響しないものと予想される。

あらかじめそのような海外株などに投資していたら、有事の際にも崩れにくい、丈夫な資産ができあがる。さらに言うと、投資先を1社や2社に絞らずに、何百何千という風に分散していくと、リスクも同時に分散されて資産のしなやかさは増していく。

国際問題や政治的な要因など、私たちの行動選択からほとんど無関係なところから降り注ぐ災いは、なかなか防げるものではない。しかし、バックアップさえ整っていれば、困窮する事態は避けられるかもしれない。

私は「資産運用」を「投資」や「投機」とは切り離して考えている。つまり、私にとって資産運用とは、「お金儲けのため」ではなく、あくまで「自分の生活のバックアップ」を自分の手で組み立てていくものであり、一般に医療保険や火災保険に求められるような機能を有している。これはまさしく、ポスト・ホケニズムだと言えるだろう。

というわけで次回からは、どのような選択をしていけばポスト・ホケニズム的な資産運用が可能になるか、より具体的に、より実践的に考えていきたい。

第1回〈「保険要る要らない論争」からの脱出〉

第3回〈脱・一発逆転。「リスク」は世界中に分けて、散らばらせる〉

第4回〈定住でも、放浪でもない。古代人類に学ぶ「半遊動生活」のすすめ〉

第5回〈移住は考察から。統計データとハザードマップで暮らしを読み解く〉

第6回〈これから先もどうせ激動。「弾力ある暮らし」でやり過ごしたい〉

WRITER’S PROFILE

Huuuu

Huuuuはローカル、インターネット、カルチャーに強い編集の会社です。 わかりやすい言葉や価値観に依存せず「わからない=好奇心」を大切に、コンテンツ制作から場づくりまで、総合的な編集力を武器に全国47都道府県を行脚中。 企業理念は「人生のわからない、を増やす」。