保険の基礎知識

2023.01.31

生命保険が不要な人は?本当にいらないの?【FP監修】

株式会社FP-MYS 代表取締役 工藤 崇

1982年北海道生まれ。相続×Fintechサービス「レタプラ」開発・運営。日本FP協会AFP認定者。2022年夏より金融教育のプロダクト提供。上場企業の多数の執筆・セミナー講師の実績を有する独立型ファイナンシャルプランナー(FP)。

「生命保険はいらない」「生命保険不要論」などという意見があります。しかし、実際には日本の9割以上の世帯が何らかの保険に入っていることから分かるように、生命保険の必要性は人によって異なるため、断定はできません。

この記事では、生命保険が不要といわれる理由を解説します。生命保険のいる・いらないを判断するポイントも紹介しますので、参考にしてください。

生命保険の役割

生命保険のベースになっているのは、加入者同士が保険料を負担し、もしもの時に給付を受けるという、加入者同士で助け合うしくみです。公益財団法人生命保険文化センターの調べでは、日本では9割以上の世帯が何らかの保険に加入しており、アメリカに次ぐ生命保険大国といえます。

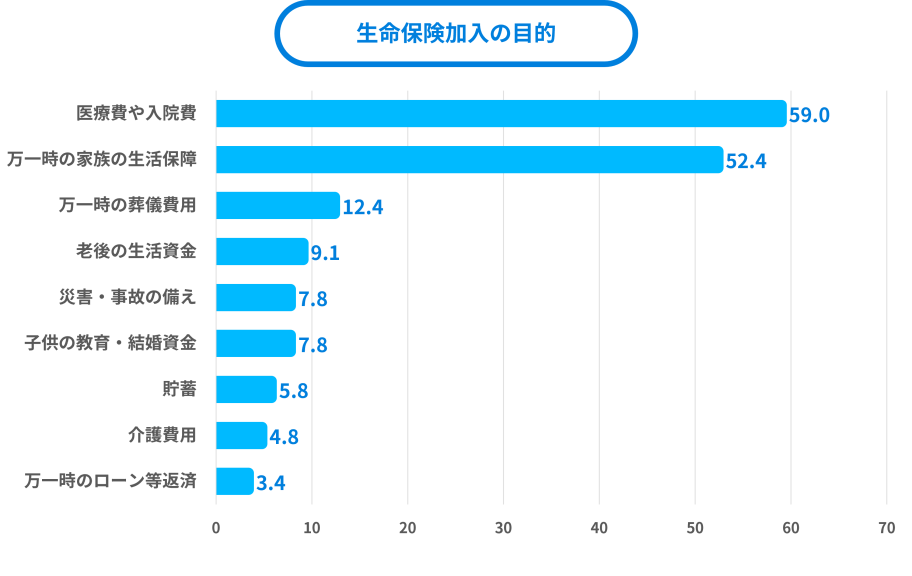

以下のグラフからわかるように、半数以上の人が

- 医療費や入院費のため

- 万一の時の家族の生活保障のため

に生命保険に入っていると回答しています。

このように、生命保険の大きな役割のひとつが万が一の時の経済的リスクに備える「保障」です。しかし、生命保険には保障以外にも

- 貯蓄・資産形成

- 相続対策

という役割もあります。

生命保険が不要と言われている理由

生命保険が不要と言われている理由は主に以下の4つあります。

- 日本の公的保障は充実している

- 貯蓄があれば十分

- 生命保険が役立つ機会は少ない

- 生命保険は運用効率が悪い

それぞれについて簡単に解説します。

日本の公的保障は充実している

自分にもしものことがあった時に、のこされた家族の生活保障・病気やケガをした際の医療保障などのために生命保険に入る人が多いことは前の項目でも触れました。

しかし、もしもの時には健康保険などの公的医療保険や年金といった公的保障を利用することでも、経済的ダメージにある程度備えられることを知らない人もいるかもしれません。

たとえば、原則として20歳以上のすべての人に加入義務がある公的年金では、もしもの時にのこされた家族が遺族年金を受け取れる可能性があります。受け取れる金額は家族構成などによって異なりますが、ある程度は生命保険の代わりになる制度です。

また、病気やケガをした際には、公的医療保険制度が利用できます。健康保険が適用される医療費に関しては、窓口での自己負担額は原則としてかかった医療費の3割です。もし、入院や手術などで多額の医療費がかかったとしても、高額療養費制度を利用すれば1ヵ月あたりの自己負担額はある程度抑えられます。

このように日本は公的保障が充実しているため、生命保険がなくても問題ないケースもあるでしょう。ただし、一人ひとりの家族構成や経済状況などによっては、必要な保障のすべてを公的保障でまかなえない場合もあります。自分にとって必要な保障額を洗い出してから、生命保険の要不要を検討するのがおすすめです。

貯蓄があれば十分

万が一のことがあっても自分や家族が生活するのに困らないほどの貯蓄がある場合は、生命保険の保障を得る必要性はありません。

しかし、特に小さな子どもがいる家庭などでは、もしもの時に必要な家族の生活費や子どもの教育費は数千万円単位にものぼることがあります。それだけの金額を貯蓄で用意するのは誰にでもできることではありません。また、独身だったとしてもまとまった貯蓄を確保するのは、特に若い人には難しいと考えられます。生命保険は月々数千円から万が一に備えられるため、貯蓄が十分でない人には心強いしくみだといえるでしょう。

生命保険が役立つ機会は少ない

年齢にもよりますが、生命保険が役立つ機会は決して多いとはいえません。たとえば、生命保険の主な保障のひとつである死亡保障に関連して、年代別の死亡率を見てみましょう。厚生労働省が公表する「令和元年簡易生命表の概況」によると、30歳男性の死亡率は0.055%、40歳男性で0.094%、30歳女性の死亡率は0.027%、40歳女性で0.057%です。このように、数字で見ると生命保険が必要な世代の死亡率そのものは決して高い数字ではありません。

そのため、確率だけで考えると、生命保険の必要性は低いと考える人もいるかもしれません。確率が低いとはいえゼロではないため、十分な備えがない状態でもしものことがあれば、家族は経済的に困窮するでしょう。起こる確率は低くても、起こったときに大問題となる事態に備えるのが生命保険なのです。

生命保険は運用効率が悪い

生命保険を利用した貯蓄や資産形成は、株式や投資信託などと比較して運用効率が悪いといわれます。たしかに、低金利が続く日本では貯蓄型生命保険でも返戻率は下がっており、投資信託や株のほうがより早くお金が増える可能性が高いかもしれません。

しかし、投資信託や株などのほかの金融商品と比較した際の保険で運用するメリットは、資産運用と同時に保障が受けられることです。たとえば、学資保険は毎月一定額を積み立てる貯金のような側面がある一方、契約者である親にもしものことがあれば、積み立てが途中でも子どもは保険金を満額受け取れます。ところが、これが投資信託であれば、積み立ては途中で終了するだけです。そもそも生命保険とほかの金融商品は目的が異なるため、どちらが良いというよりも目的に応じて使い分けるのがおすすめです。

生命保険がいる人・いらない人

生命保険の役割や不要論について解説しましたが、結局のところ生命保険が不要なのはどのような人でしょうか。ここでは、生命保険がいらないと考えられる人と、生命保険に入ったほうが良いと考えられる人の特徴を紹介します。

生命保険がいらない人

多くの人にとっての生命保険の加入目的である「のこされた家族の生活保障」と「病気やケガの際の医療保障」を貯蓄や公的保障でまかなえる場合、あえて生命保険に入る必要性は低いでしょう。

生命保険がいる人

以下の3つに当てはまる人は、生命保険に入ることを検討してみてはいかがでしょうか。

- 貯蓄や公的保障だけでは、のこされた家族の生活保障や医療保障に足りない人

- 保障を受けながら資産形成もしたい人

- 相続対策に生命保険を利用したい人

生命保険に加入すると保険料の負担が増えますが、加入直後から必要な保障をすぐに準備できるメリットがあります。

まとめ

生命保険が不要という意見もありますが、その必要性は一人ひとりの経済状況や家族構成によって異なります。しかし、日本は公的保障が充実していることもあり、かならずしも保険が必要ないケースもあるのはたしかです。

まずは自分や家族に必要な保障額を洗い出し、公的保障と貯蓄で準備できるかどうかを考えてみましょう。そのうえで、保障が足りない場合は生命保険でカバーすることを検討してみてください。

WRITER’S PROFILE

リアほMAGAZINE編集局

保険選びのリアルな情報やノウハウをシンプルに分かりやすく解説するリアほ編集局です。