契約前に知っておきたい

2021.09.16

生命保険料控除っていくら戻る?

生命保険料控除とは、支払った保険料に応じて所得税と住民税が軽減できる制度です。

生命保険の契約は長期にわたるため、生命保険料控除によって長い目でみると支払う税金に大きな差が出ます。

ここでは、生命保険料控除の仕組みや対象の保険種類、そして気になる生命保険料控除を使うと、どれくらい税金が軽減できるか?について解説します。

■生命保険料を支払うと税金が軽減される

生命保険料控除とは、保険料として支払った金額に応じて、一定の所得に対する所得税と住民税がかからなくなる制度です。税金がかかる所得が減る分、所得税と住民税が軽減されます。つまり、生命保険料控除は所得税や住民税を負担している方にとってメリットのある制度です。

対象の保険は?

生命保険料控除が適用される保険は3種類に分かれ、それぞれ控除対象になる保険料の上限が定められています。

・一般生命保険料・・・死亡保険(定期保険、終身保険、養老保険など)

・介護医療保険料・・・医療保険、介護保険、がん保険など

・個人年金保険料・・・個人年金保険(税制適格特約がついていて一定の条件を満たすもの)

■控除の対象になる保険料はいくら?

その年の1月1日から12月31日までに支払った保険料が対象で、控除できる保険料の額は、支払った保険料の金額に応じて変わります。(配当金がその年に支払われた場合は、税制適格特約の付加された個人年金保険以外は配当金を差し引いた金額になります。)

また、生命保険の契約日が平成23年12月31日以前か(旧契約)、平成24年1月1日以後(新契約)かによって異なります。

契約日は、お手元の保険証券の契約日を確認するか、生命保険会社から毎年11月ごろに送られてくる生命保険料控除証明書で確認できます。

新契約のみの場合

旧契約のみの場合

旧契約と新契約の両方に入っている場合

一般生命保険料控除と個人年金保険料控除については、それぞれ次の3つのいずれかを選ぶことができます。

1.旧制度のみ(所得税最高50,000円、住民税最高35,000円)

2.新契約のみ(所得税最高40,000円、住民税最高28,000円)

3.旧契約の控除額と新契約の控除額を合算(所得税最高40,000円、住民税最高28,000円)契約ごとに旧契約の計算方法、新契約の計算方法で計算します。

介護医療保険料控除については、契約日が平成24年1月1日以後の新契約があれば新契約の計算方法で控除額を計算します。

一般生命保険料控除、個人年金保険料控除、介護医療保険料控除の3つの控除額を計算したうえで、最終的に控除額できる合計額は、所得税の控除額は3つの合計で最高120,000円、住民税の控除額は3つの合計で合計で最高70,000円です。(2.新契約のみの場合と同額)

どれがいいか分からない!めんどくさい!と感じた方もいらっしゃるかもしれませんが、保険会社のホームページなどにある控除額の自動計算ツールに支払った保険料をそれぞれ入力すると、控除額が大きい方を簡単に計算できます。

サラリーマンの方は、勤務先に提出する年末調整書類を記入する際に、自営業の方は確定申告書等に記載する前に活用してみるのがおすすめです。

■実際にいくら戻ってくるのか?

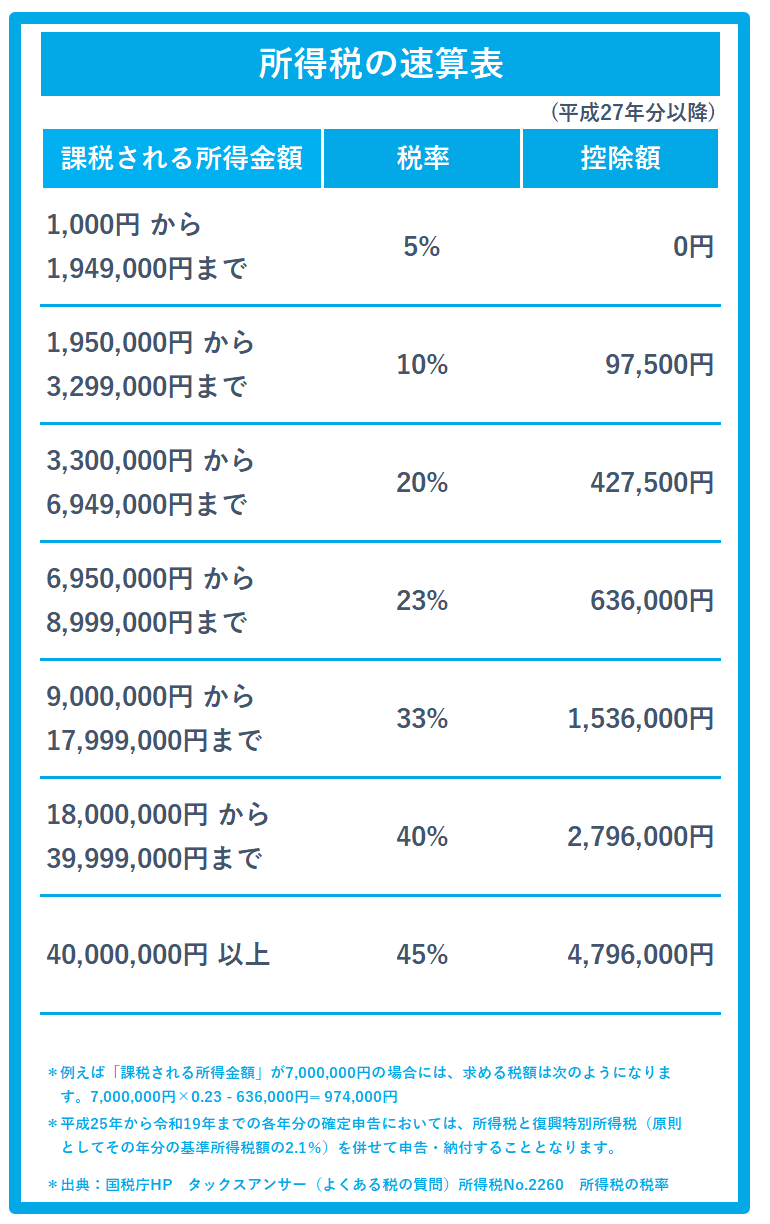

所得税は、所得金額によって税率が変わるため、いくら所得税が戻ってくるかは人によって異なります。収入が多いほど所得金額も高く、所得税の税率が高くなるため、戻ってくる所得税は大きくなります。

住民税の税率は原則、全国一律で10%ですので、ここでは10%で計算します。

(自治体によっては例外があり税率が異なる場合があります。ただし大幅には変わりません。詳しくは、ご自身のお住まいの地域の自治体のホームページなどでご確認ください。)

戻ってくる所得税

戻ってくる所得税は、

所得税の控除額 × 所得税率(所得に応じて決まる)

で計算されます。

例)課税される所得金額※1が4,000,000円、生命保険料の控除対象額が上限の120,000円の場合、所得税の速算表より、所得税の税率は20%です。

戻ってくる所得税を計算すると、

120,000円×20%

=24,000円

※1 課税される所得金額とは、サラリーマンの場合、収入から生命保険料控除に加えて、基礎控除、社会保険料控除、配偶者控除、扶養控除、給与所得控除などを差し引いたあとの金額です。

住民税の場合

軽減できる住民税は、

控除額 × 住民税率(10%)

で計算されます。

例)課税される所得金額が4,000,000円、生命保険料の控除対象額が最高額の70,000円の場合

軽減できる住民税を計算すると、

70,000円×10%

=7,000円

■控除を受けるためには、申告を忘れずに

生命保険料控除を受けるためには、サラリーマンの方は年末調整で勤務先経由で申告、または確定申告によって自分で申告が必要です。

11月頃に生命保険会社から生命保険料控除証明書が送られてくるので、勤務先「給与所得者の保険料控除申告書の生命保険料の欄へ記入(または入力)して、生命保険料控除証明書を提出しましょう。

自営業等の方は、確定申告で申告が必要です。確定申告書の生命保険料控除の欄に記入して生命保険料控除証明書添付して提出しましょう。

■まとめ

生命保険料控除とは、支払った保険料に応じて所得税、住民税の負担が軽減される制度です。生命保険料控除の対象となる保険料は、契約日や支払った保険料、保険種類などによって異なります。

所得税の軽減額は税率が高い人ほど大きくなり、住民税は一律で控除額に応じて軽減されます。生命保険に入っている方は、必ず勤務先の年末調整や確定申告で申告することを忘れないようにしましょう。

WRITER’S PROFILE

リアほMAGAZINE編集局

保険選びのリアルな情報やノウハウをシンプルに分かりやすく解説するリアほ編集局です。