保険の基礎知識

2021.10.20

生命保険と相続 知っておきたい相続税がかかるケース

生命保険は相続税対策に活用できる、と聞いたことがある方もいらっしゃると思います。

生命保険の死亡保険金には非課税枠があり相続税を軽減できます。ただし、非課税枠が適用されるには契約形態に条件があります。また、生命保険の契約形態によっては、生命保険の権利に対して課税されるケースもあります。

この記事では、知っておきたい生命保険の死亡保険金の非課税枠と生命保険の契約に関する権利の相続税の評価額について解説します。

生命保険には相続税がかかる?

生命保険の契約に基づいて支払われる保険金は、死亡保険金、入院給付金、手術給付金、がんと診断されたときに支払われる一時金などがあります。

一般的に、相続税の対象となるのは死亡保険金ですが、入院給付金や手術給付金、生命保険に関する権利についても課税対象となる場合があります。

相続税の対象となるのは死亡保険金

一般的に相続税の対象になるのは死亡保険金です。

ただし、死亡保険金も契約形態によって相続税の対象となる場合と所得税や贈与税の対象となる場合があります。詳しくは後ほど解説します。

入院給付金や手術給付金が相続財産になる場合も

入院給付金や手術給付金、がん診断一時金など、生前に病気やケガ、障害などに起因して受け取る給付金や保険金には税金がかからないのが一般的です。

ただし、被相続人(亡くなった人)が本来は生前に受け取るべき給付金や保険金を、相続開始後に相続人が代わりに受け取った場合、給付金や保険金は被相続人(亡くなった人)がのこした相続財産として扱われ相続税の対象となります。

なお、後ほど解説している非課税枠が設けられている死亡保険金とは異なり、入院給付金や手術給付金などに相続税の非課税枠はありません。

保険契約に関する権利も相続税の課税対象に

被相続人の死亡によって保険金が支払われる保険以外に、相続開始時点で、まだ保険事故が発生していない生命保険契約があれば解約返戻金の額によって評価され、相続税の課税対象となります。解約返戻金の額によって評価されるため、掛け捨て型の保険で解約返戻金のないものは評価の対象となりません。

生命保険にかかる税金の種類

生命保険にかかる税金の種類について解説します。

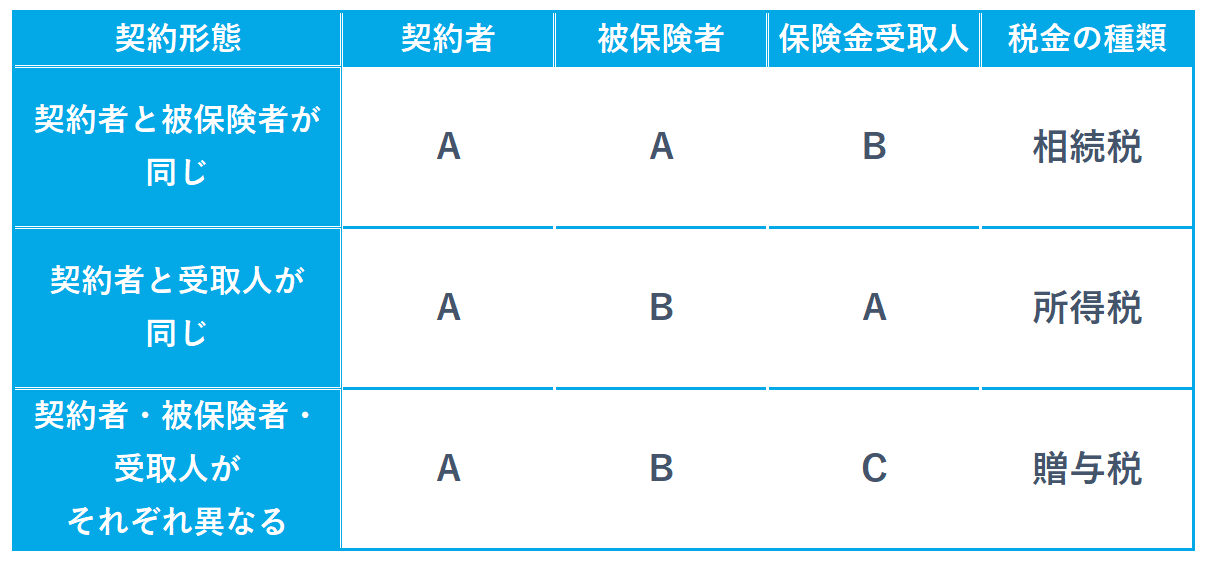

死亡保険金

死亡保険金は、契約形態(契約者、被保険者、保険金受取人が誰であったか)によって相続税、贈与税、所得税いずれかの対象となります。

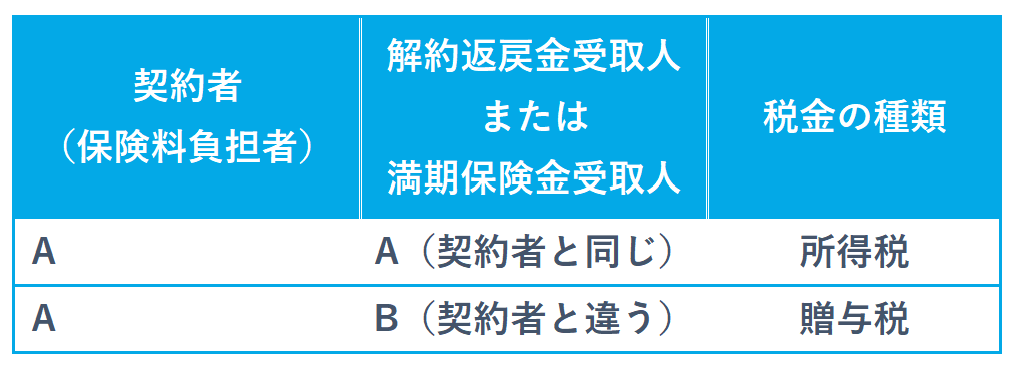

解約返戻金、満期保険金

解約返戻金や満期保険金も、契約形態(契約者と解約返戻金受取人、満期保険金が誰であったか)によって所得税、もしくは贈与税の対象となります。

死亡保険金が相続税の対象になるとき

死亡保険金が相続税の対象になるケースは、上記の死亡保険金の表で、契約者と被保険者が同一の場合です。

契約者と被保険者が異なる場合は贈与税、もしくは所得税の対象となり、相続税の対象にはなりません。

生命保険の非課税限度額

死亡保険金が相続税の対象となる場合、死亡保険金には相続税の非課税限度額があります。非課税限度額までの死亡保険金については相続税が課税されません。

非課税限度額については、次の計算式で算出されます。

非課税限度額=法定相続人の数×500万円

たとえば、相続財産が生命保険のみの場合で、死亡保険金が3,000万円、法定相続人が2人の場合、死亡保険金3000万円−1000万円(2人×500万円)=2000万円となり、2000万円の部分のみが相続税の課税対象となります。

ただし、相続税には次の基礎控除(相続税がかからない枠)がありますので、実際に基礎控除を考慮すると相続税がかからないケースもあります。

相続税の基礎控除

相続税の基礎控除(相続税がかからない枠)は以下の計算式で算出されます。

基礎控除額=3000万円+法定相続人の数×600万円

法定相続人が2人の場合、3000万円+1200万円(2人×600万円)=4,200万円が基礎控除額となります。

たとえば、前述の相続財産が生命保険のみで死亡保険金が3,000万円、法定相続人が2人の場合、死亡保険金の非課税限度額は500万円×2人=1,000万円であるため、死亡保険金の非課税額は超えて2,000万円が相続税の課税対象となります。ここからさらに相続税の基礎控除額4,200万円も差し引くと相続税はゼロです。

保険契約に関する権利が相続税の対象となる場合

被相続人(亡くなった人)が被保険者であった保険は、死亡保険金があらかじめ指定した保険金受取人に支払われます。

一方で、契約者(保険料負担者)が被相続人で、被保険者は他の人という形態で加入している生命保険の場合、契約者が亡くなっても保険金が支払われません。

たとえば、夫が契約者(保険料負担者)で夫が被相続人(亡くなった人)、被保険者は妻、のようなケースです。

このような契約形態で満期保険金や解約返戻金がある保険の場合、満期保険金や解約返戻金を受け取る権利が相続税の対象となります。なお、掛け捨ての生命保険は満期保険金や解約返戻金が無いため、評価額はありません。

このように相続税法では、相続人が満期保険金や解約返戻金を受け取る権利が生命保険契約に関する権利と定められ相続税の対象とされています。

では、生命保険契約に関する権利の相続税評価額はどのように評価されるのでしょうか?

保険会社に確認を

生命保険契約に関する権利の相続税評価額は、被相続人が亡くなった日を保険の解約日と仮定して算出した解約返戻金の額で算出します。

保険会社からの配当金や前納した保険料があれば加算し、解約返戻金や満期保険金を受け取るときに所得税などが源泉徴収される場合は差し引きます。

これらの計算を自分で行う事は難しいため、保険会社に問い合わせをして相続税評価額を算出してもらいましょう。

生命保険契約に関する権利を相続する時の注意点

生命保険契約に関する権利を相続する時の注意点について解説します。

死亡保険金の非課税枠が使えない

相続税の対象となる死亡保険金には、法定相続人の数×500万円で計算されるの非課税限度額がありますが、生命保険契約に関する権利には非課税限度額はありません。

被相続人が契約者でなくても、保険料を負担していた場合は注意

たとえば、契約者=妻、被保険者=妻という契約形態の保険契約をしていたが、実際の保険料負担者は夫(被相続人)であった、というようなケースです。一見、「夫が亡くなっても相続にはならないのでは?」と思われがちです。しかし、実質的に夫が負担していた保険契約の満期保険金や解約返戻金を受け取る権利がが妻へ引き継がれたとみなされ、みなし相続財産として扱われ妻に相続税が課せられます。

そのため、妻が契約している生命保険を夫の口座から引き落とししている、ような場合には注意が必要です。

まとめ

この記事では、生命保険と生命保険の契約に関する権利の相続税の評価額について解説しました。生命保険を上手に活用すれば相続税の負担を減らすことができます。

ただし、生命保険を相続対策に活用する際には、契約形態に注意が必要です。また、被相続人(亡くなった人)が被保険者になっていない保険や被相続人(亡くなった人)が保険料の実質的な支払いをしている場合には、生命保険に関する権利が相続税の課税対象となるケースがあります。

相続対策に生命保険の活用を検討している方は契約形態による課税関係をよく把握して、早めに準備をするようにしましょう。

WRITER’S PROFILE

リアほMAGAZINE編集局

保険選びのリアルな情報やノウハウをシンプルに分かりやすく解説するリアほ編集局です。