契約前に知っておきたい

2021.08.11

生命保険の受取人指定の仕方(決め方)と注意すべき点は?

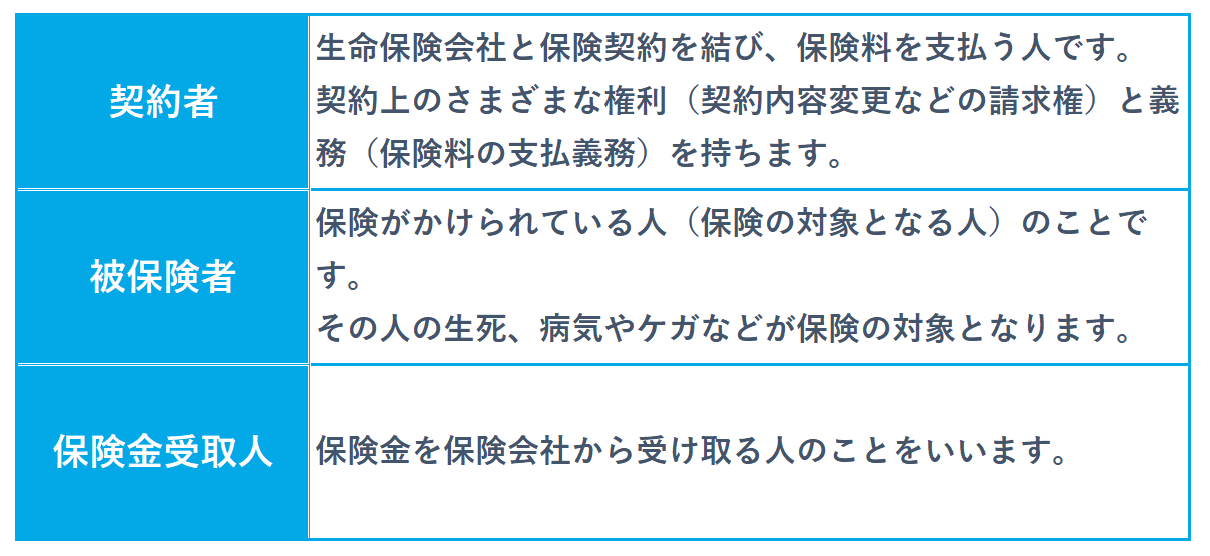

・基本用語について

死亡保険の場合、契約者と被保険者は同一の場合が多いです。

しかし、被保険者と受取人が同一人物になることはありません。その理由は、被保険者が死亡することで受取人が死亡保険金を受け取れることになるからです。自分自身が亡くなったら、保険金を受け取ることなんてできませんよね。

契約者(および被保険者)は、契約の段階で誰にのこしたいかという意思を明確にし、受取人を決める必要があります。

■保険金受取人は誰でもいいの?

さて、保険金受取人は誰でもいいのでしょうか?

受取人は、一般的に「被保険者の配偶者」または「被保険者の二親等以内の血族」の範囲で指定します。具体的には「被保険者の配偶者、被保険者の子ども、両親、祖父母、兄弟姉妹、孫」です。

「配偶者」または「二親等以内の血族」がいない場合は、保険会社によっては「三親等の親族」である甥や姪を受取人とすることができる場合もあります。こちらも保険会社によって取り扱いが異なりますので、あらかじめ指定可能な範囲と添付が必要な書類など確認しておきましょう。

「配偶者」については、必ずしも戸籍上の配偶者でないと受取人になれないわけではなく、「内縁関係」「婚約関係」についても内縁関係が始まってからの期間や同棲しているかなど、保険会社の一定の基準をクリアすれば受取人に指定できる場合があります。

一定の基準とはお互いが独身であること、一定の年数生計を共にしていること、結婚の予定があること(婚約の場合)等です。(保険会社によって取り扱いが異なります。)

他にも同性パートナーを受取人として指定できる生命保険も最近では出てきており、LGBTQに対応する動きも拡大しています。

こちらも保険会社により取り扱いが異なりますが、「2人の住民票や戸籍の写し」「自治体発行のパートナーシップ証明書」などの書類の提出が追加で必要になることが多いです。

生命保険は、万が一の際に残された家族の生活を守ることが目的ですので、内縁のパートナーが死亡した場合など、籍が入っていなくても、生活を共にしてきた家族として保険金を受け取ることが出来る権利は十分にあるという事ですね。

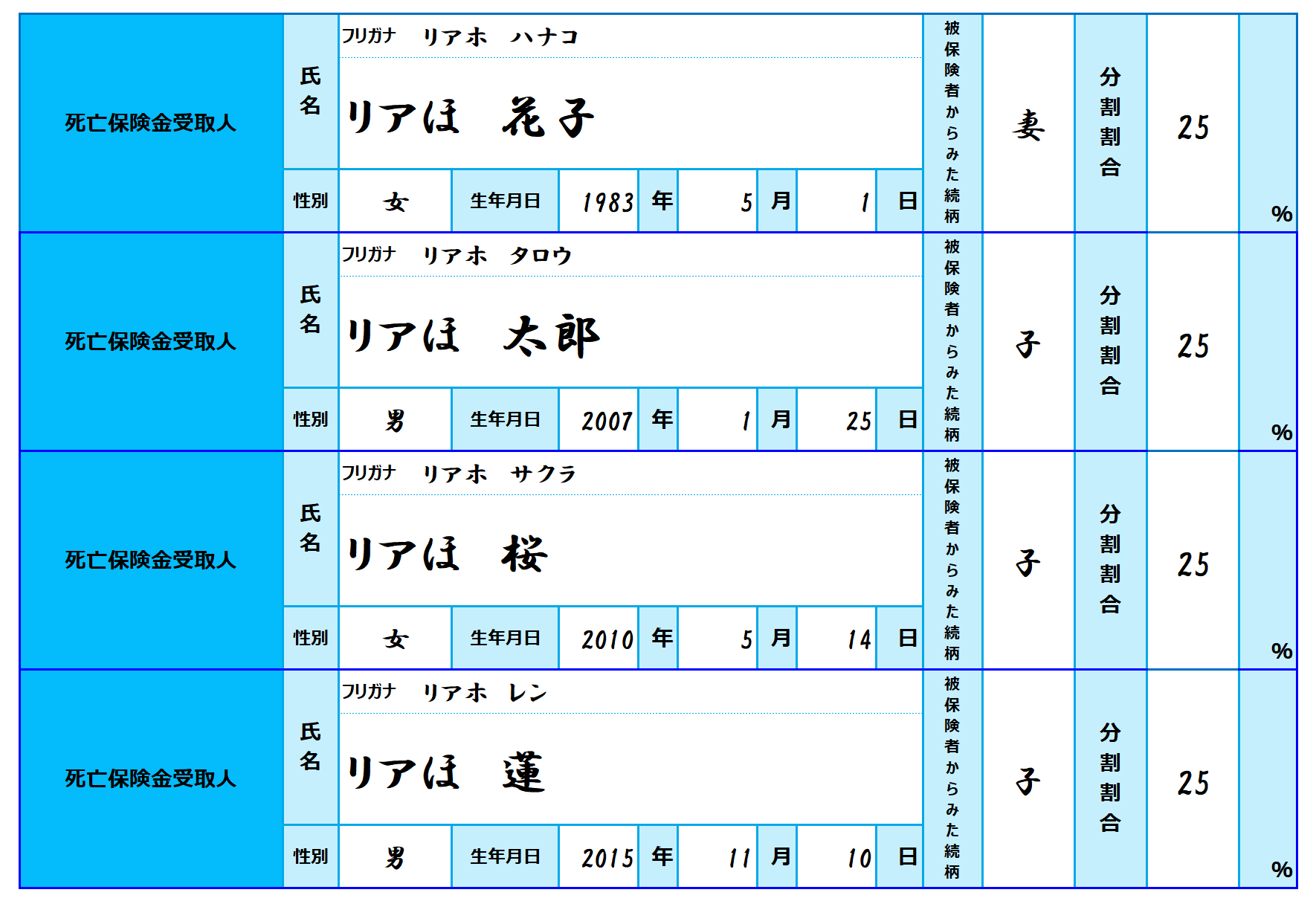

■受取人は、複数でもいいの?

受取人を1人だけではなく、複数指定することも可能です。

たとえば、お子様1人にを受取人にしたい場合、割合に応じて指定することが可能です。

(例:長男34%・次男33%・長女33%など)

ちなみに3人の場合は、きっちり3で割ることが出来ませんが、必ず合計で100%にしなければなりません。

死亡保険金受取人指定時の記入例(分割割合は、合計で100%になるように記入します。)

■保険金の受取人指定の際の注意点!

最も注意すべき点は死亡保険金の受取人を誰にするかでかかる税金が変わってくるという点です。死亡保険金などを受け取ったときの税金は、保険契約者と被保険者と受取人の関係によって異なります。

・相続税になる場合

契約者と被保険者が同一人物の場合、受取人が受け取る保険金は相続税の課税対象になります。お金を払った人が亡くなってしまって、保険金を相続財産として受け取るので、「相続税」となるのです。

ちなみに、死亡保険金を受け取ったときは、法定相続人1人あたり500万円の非課税枠(税金がかからない)があります。つまり、法定相続人が3名の場合は1,500万円までは税金がかからないということです。1,500万円を超えた分が相続税の課税対象ということです。

■相続税の非課税枠の計算式

500万円 × 法定相続人 = 相続税の非課税枠

また、相続税の場合、これに加えて、基礎控除 3,000万円 +(600万円 × 法定相続人数)を差し引いた金額が課税対象となるため、大きな資産を持っていない場合は、非課税となる可能性があります。

また、そもそも相続人が配偶者の場合は、税額軽減があり、相続した財産が法定相続分まで、またはそれ以上であっても1.6億円まで非課税ということです。

・所得税になる場合

契約者と死亡保険金受取人が同一人物の場合は、一時所得として所得税の課税対象になります。

■所得税の課税対象額の計算式

(解約払戻金ー支払った保険料の総額ー特別控除額50万円)÷ 2 = 課税対象額

一時所得の計算では、保険以外の所得も含めて計算する点に注意しましょう!

死亡保険金を年金形式(分割)で受け取る場合こともできるのですが、この場合は雑所得として課税されます。

・贈与税になる場合

契約者と被保険者と受取人がそれぞれ異なる場合は贈与税の課税対象になります。

■贈与税の課税価格の計算式

受け取った保険金-基礎控除110万円 = 贈与財産の課税価格

また、その年に保険金以外にも贈与を受けた財産があればそれも合算して計算します。

たとえば、「非課税枠110万円を現金で払って、それを超える場合は300万円相当のクルマを贈与しよう!」という場合は、合計で410万円分の財産の贈与を受けたことになるため、410万円-110万円 = 300万円が贈与税の課税価格となります。

110万円以下は結果的に非課税ということを抑えておきましょう!

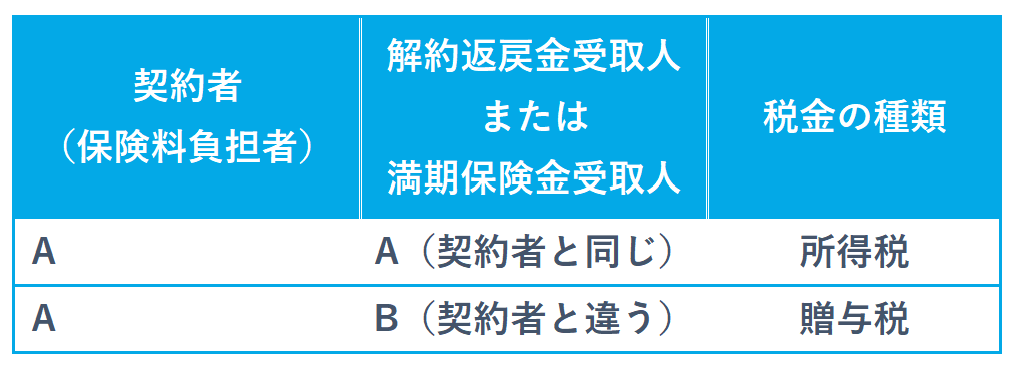

■解約返戻金・満期保険金を受け取る場合

解約返戻金や満期保険金を受け取る場合の課税についても、抑えておきましょう!

こちらは、契約者と受取人の関係でかかる税金が異なってきます。

・所得税になる場合

保険料を負担した人(契約者)と解約返戻金、満期保険金受取人が同じなら、一時所得として所得税の課税対象になります。

受け取る解約返戻金または満期保険金が、支払った保険料の総額より50万円以上増えていなけなければ、特別控除額50万円により結果的に非課税です。

また、解約返戻金が支払った保険料の総額を下回るときは課税されません。

「増えても、50万円までは税金がかからない」と覚えておきましょう!

・贈与税になる場合

保険料負担者(契約者)以外の人が満期保険金を受け取れば贈与税の課税対象です。

(解約返戻金の受取人は、通常、契約者となるため所得税の扱いです。)

なお、保険期間が5年以下の場合の満期金や5年以内に解約した場合の返戻金は、源泉分離課税されます。

そのほかに死亡保険金ではなく、障害保険金、入院給付金やがん診断給付金、先進医療給付金などの身体の障害や傷病を原因として受け取る給付金などについては、受取人が被保険者本人の場合も、配偶者や直系血族、生計を一にする親族が受け取る場合も、原則非課税となります。

■その他

保険金の受取人が亡くなってしまったら

死亡保険金受取人が亡くなったときは新しい受取人を指定する手続きをしましょう!

変更手続きの前に被保険者が亡くなられたら、自動的に法定相続人が死亡保険金受取人となります。(2人以上いる場合は法定相続割合に応じて受け取ることになります。)

■まとめ

保険金の受取時にトラブルにならないために・・・

誰を受取人にするか?は契約者の意思が尊重されるべきですが、保険金は「受取人」固有の財産となるため、法律的にもとても効力が強いものです。

受取人指定欄はしっかりと考えたうえで記入をしましょう!

※今回は死亡保険金に関する一般的な税について触れましたが、詳細については保険会社や税務署などに確認してください。

WRITER’S PROFILE

リアほMAGAZINE編集局

保険選びのリアルな情報やノウハウをシンプルに分かりやすく解説するリアほ編集局です。