生命保険の選び方

2023.08.22

30代で子どもがいる夫婦に必要な保険は?死亡保険や教育資金の準備について解説します【FP監修】

株式会社FP-MYS 代表取締役 工藤 崇

ファイナンシャルプランニング技能検定2級・証券外務員二種。レタプラ開発・提供。YMYL領域の執筆多数。相続・保険・資産運用などの個人相談。IFA事業展開予定。ライフプラン・シニア関連の開発案件受任。

30代は結婚、出産・子育て、住宅購入、お子さまの入園・入学、昇進や異動・転勤など様々なライフイベントが起こり、人生の夢や希望が広がりやすい時期です。家族構成や住む場所が変わり、教育資金が必要なタイミングが迫ってくると、ご家族に必要な保障内容も変わります。

健康に自信がある人もまだまだ多い30代ですが、万が一の事態によって収入が減ると、家計へのダメージはかなり大きいです。死亡保険や教育資金の準備方法はしっかり考えておく必要があります。

この記事では、30代の子どもがいる夫婦に必要性が高い保障内容、保障額、保障期間、それをカバーするために必要な保険の選び方について解説します。

死亡保険の必要性は結婚、出産後に特に高まります

死亡保険(生命保険)は、家庭の収入を担っている人が亡くなった場合、残された家族が生活に困らないように加入するものです。

そのため、一家の大黒柱が万が一亡くなった場合、残される家族に必要な保障額を把握し、必要かつ十分な保障が受けられる保障額を設定しておくことが大切です。

結婚や出産により家族が増えると、毎月の生活費や将来必要となる教育費も増えるので、死亡保険で設定しておくべき保障額も増えます。結婚後や出産後に保険の見直しをしたほうがよい、といわれるのはそのためです。

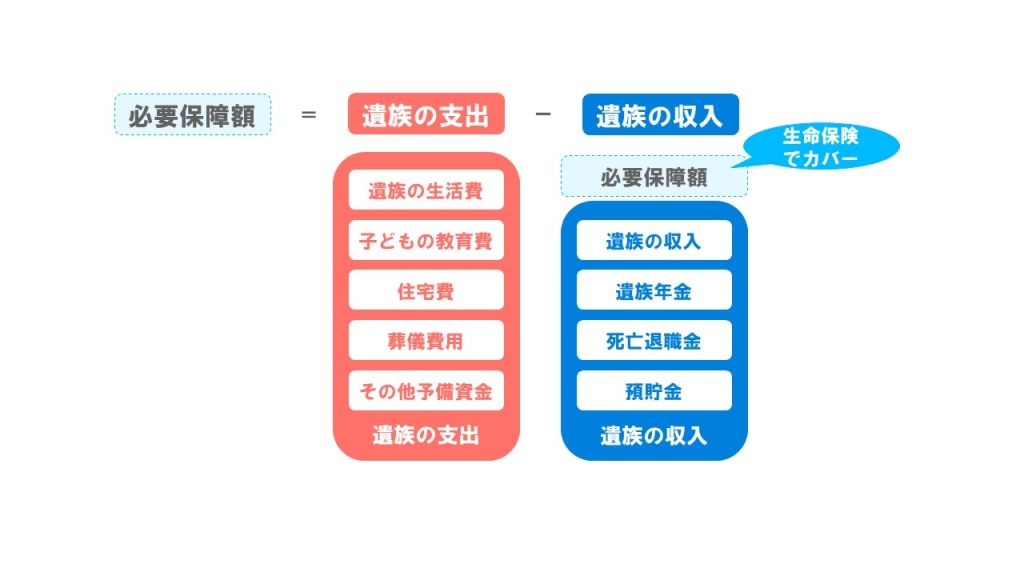

死亡保険で必要な保障額は万が一のときの「遺族(のこされたご家族)の支出−遺族(のこされたご家族)の収入」で求めることができます。

「遺族の支出」は、月々の生活費や子どもの教育資金や結婚資金などが挙げられるでしょう。一方で「遺族の収入」は、のこされた配偶者の収入や公的年金、貯金などが該当します。

必要な「遺族の支出」から準備済みの「遺族の収入」額を差し引いても足りない分が死亡保険でカバーするべき金額です。

受け取る遺族年金も出産後は変化する

遺族年金とは、国民年金や厚生年金の被保険者が死亡した時に、その方によって生計を維持されていた遺族に支給される公的年金です。

国民年金から支給される「遺族基礎年金」と会社員、公務員が加入する厚生年金から支給される「遺族厚生年金」があります。

「遺族基礎年金」の目安(令和5年時点)は、年間「795,000円+子の加算」で計算されます。

子の加算分は、第一子と第二子はそれぞれ228,700円、第三子以降は76,200円です。自営業の方はこの遺族基礎年金のみの支給です。

たとえば、夫が自営業で死亡したケースで子どもが1人の場合、795,000円+子の加算で年間約110万円が支給されます。

会社員の方は、「遺族基礎年金」に加えて「遺族厚生年金」も支給されます。

「遺族厚生年金」部分は年収や年齢別で異なります。

たとえば夫が会社員で死亡したケースで平均報酬月額が30万円、子どもが1人の場合、「遺族基礎年金」と「遺族厚生年金」の合算で年間、約150万円が支給されます。

遺族年金について、詳しくはこちら

教育資金の目安

文部科学省のデータ※1によると、幼稚園から高校まですべて公立の学校、大学も国立大学に進学した場合、教育費の総額は約816万円です。

幼稚園から高校まですべて私立校、そして大学も私立に進学した場合の教育費の総額は、私立文系の場合は、約2,246万円、私立理系の場合は、約2,372万円、私立医歯系の場合は、約4,234万円です。

ある程度子どもの進学先を想定して、どれくらいの資金が必要になるのか把握しておきましょう。

| 公立 | 私立 | |

| 幼稚園 | 165,000円 | 308,000円 |

| 小学校 | 352,000円 | 1,666,000円 |

| 中学校 | 538,000円 | 1,436,000円 |

| 高校(全日制) | 512,000円 | 1,054,000円 |

※1 参考:令和3年度子どもの学習費調査の結果について|文部科学省

国立大学等の授業料その他の費用に関する省令|文部科学省

令和3年度 私立大学等入学者に係る初年度学生納付金 平均額(定員1人当たり)の調査結果について|文部科学省

葬儀費用

お葬式は夫婦どちらにもいずれ訪れるため、それぞれ用意しておく必要があります。お葬式の費用だけでなくお寺への費用もかかり、比較的大きな負担となります。

一般的な葬儀にかかる費用(葬式代、葬儀の飲食、葬儀の返礼品、お葬式のお布施など)は、全国平均でおよそ110万円ほど(※2)です。参列者が持参するお香典の費用である程度カバーできますが、それでも自己負担が60万円程度はかかると考えられます。

自分が亡くなってからの資金について事前にしっかり準備しておきましょう。

※2 参照:株式会社鎌倉新書|「第5回お葬式に関する全国調査(2022年)」

死亡保険を選ぶポイントを知り必要かつ十分な保障に加入しよう

必要な死亡保障を用意するために検討するポイントを確認しておきましょう。

ひとり親になった場合に必要な保障額は?

夫婦のどちらかに万が一のことがあり、ひとり親になった場合、のこされた親はそのまま仕事や生活費を維持できるのかを考えておきましょう。

たとえば、働きながら子どもの世話をするために、時短勤務を選んだり、時間などの融通のきく仕事に転職しなければならないことも考えられます。食事の準備ができずに外食が増えたり、託児所や学童保育等に子どもを預けるお金がかかる可能性もあります。

やむを得ず働き方を変えたり、今より支出が増えたりすることまで想定して、必要な保障額を算出しましょう。

教育プランをどうするか?

子どもの教育にかかる費用は莫大です。

貯蓄や学資保険などで準備している方も多いでしょう。

そして、子どもの進学先によって必要となる教育資金は大きく異なります。

前述のように、すべて国公立で約816万円、すべて私立なら約2,000万円を超え、2倍以上の差があります。複数の子どもがいる場合は、それぞれの子どもの教育プランをイメージして準備しておきましょう。

保険料は無理なく支払いを続けられるか?

万が一のことが起こった場合の備えも大切ですが、現在の生活を充実させることも、ご家族にとって大事なことです。毎月・毎年支払う保険料が、家計を圧迫してしまい、幸せな生活が送れないような事態は避けるべきでしょう。

必要な保障と適切な支出のバランスを取ることが難しいと感じるときは、ファイナンシャルプランナーなどの専門家に相談するとよいでしょう。

終身保険か定期保険のどちらを選ぶべき?

終身保険は保障が一生涯続くのに対し、定期保険は保障が一定期間に限られるタイプです。同じ保障内容を設定する場合、定期保険のほうが保険料が割安になります。ただし、保障期間が終わり更新するときには保険料が高くなることがほとんとです。また、健康状態に問題が生じた場合、更新ができない可能性もあります。

複数の子どもを育てたいと願っている場合など、家族構成の変化が予想される間は定期保険を、家族構成やそれぞれのライフスタイルが決まり、必要な保障内容も定まってきたら終身保険を利用するという方法を選ぶ人もいます。

保険料を払い込む期間はいつまで?

保険料の支払いを、夫婦が何歳まで、あと何年くらいなら安心して続けることができるか、も考えておきましょう。

将来、お子様の高校・大学入学や夫婦の定年退職など、支出が増えたり、収入が減ったりするタイミングがあります。その時に、保険料を払い終わっているほうが、安心できるかもしれません。

「死亡保険の見直し=切り替え」ではない

死亡保険を見直した結果、保障が不足していたり、過大であったりする場合は、他の保険に切り替える必要があります。

しかし、見直した結果「今のタイミングで、別の商品に切り替える必要はない」という結論が出る可能性もあります。その場合は無理に切り替えず、次回の見直しのタイミングまで落ち着いて待ちましょう。

保険商品の切り替えには、時間や労力がかかったり、切り替え後の保険料が高くなったりする可能性も。保険代理店やファイナンシャルプランナーなどに相談するなら、そのようなデメリットについても説明してもらうことが大切です。

死亡保険加入直後に病気が発覚したらどうする?

死亡保険に加入する際は、契約者の健康告知が必要で、正直に行なわなければなりません。

また、加入直後に病気が発覚した場合も、早めに保険会社に連絡して、判断を仰ぐことになります。病気を黙ったままでいると、保険料を支払い続けたにもかかわらず、万が一のとき保障を受けられないという可能性もありますので、正直に伝えましょう。

生きている時の保障はどれくらい必要?検討のポイント

ここまで夫婦のどちらかが亡くなってしまった場合に必要な保障について考えてきましたが、ご夫婦がともに生きている間に必要な保障についても確認していきましょう。

医療保険やがん保険、就業不能保険は原則掛け捨て

医療保険やがん保険、就業不能保険、介護保険など生きている時のリスクをカバーする保険の保険料は基本的に掛け捨てです。もったいないと感じる人も少なくないでしょう。しかし病気やケガをしてしまう可能性は誰にでもあります。

パートナーや子どもを養っている人が、療養しなければならない場合、家計に与えるダメージが大きくなります。

何かあった時のことを考えると、少ない掛け金で大きな保障を準備できる掛け捨ての保険は非常に頼りになる手段です。保障をあまり手厚くしすぎると保険料が高額になってしまうので、保険料と保障内容のバランスをよく考えて活用することが大切です。

若い時に入っておくと保険料が割安

一般的に、若いうちの加入の方が保険料が割安です。

年齢を重ねるにつれて病気のリスクが高まっていき、負担する保険料の額が大きくなります。

したがってなるべく早めに保険に加入することが重要です。

子どもが小さなときは治療費以外にも必要なお金が

夫婦のどちらかが、大きな病気になって入院が必要となると、治療費以外の負担も大きくなります。

たとえば、子どもが小さい場合には仕事中に保育所や託児所に預けなければならないかもしれません。親族に世話を依頼する場合も、謝礼が必要となるでしょう。食事の用意にも通常よりお金がかかることもあります。

このように治療費以外のお金の負担もあることを踏まえて医療保険やがん保険、就業不能保険などの加入を検討しましょう。

地域の保育事情や市区町村の子育て支援制度も、健康で余裕があるときに調べて知っておくことが、いざという場合の備えになります。

まとめ

30代で子どもがいる夫婦にとって死亡保険は非常に重要です。今後訪れるライフステージの変化や子どもの教育資金、定年退職や老後資金、遺族年金やお葬式の費用などを踏まえてじっくり検討しましょう。

また生きている間の保障も大切です。大きな病気やケガで働けなくなったとき、介護が必要になった時の支出と収入を想定して検討しましょう。

心配ごとが多い時期です。保険選びの際は目的を明確にしておくことが大事です。そして、その目的にあった保障内容、保障額、保障期間、保険料をしっかりと検討しましょう。

ご夫婦だけで話し合うのが難しい時は、ファイナンシャルプランナーなどの専門家に、納得がいくまで相談するといいでしょう。

WRITER’S PROFILE

リアほMAGAZINE編集局

保険選びのリアルな情報やノウハウをシンプルに分かりやすく解説するリアほ編集局です。